この記事では、新興国の債券ETFであるVWOB / バンガード・米ドル建て新興国政府債券ETFについて詳しく解説します。メリット、デメリット、パフォーマンスと他のETFとの比較など、VWOB投資に必要な情報を網羅します。

はじめに

VWOBは新興国の債券の投資が可能なバンガード社のETFです。新興国投資をする際には株式が中心になり、米国ETFのVWOが有名ですが、このような債券ETFを通じて行うことも可能です。

米ドル建てであるため信頼のある通貨での投資が可能で、また、分配金の利回りも高いためインカム投資家にとっては魅力的な銘柄です。

地域分散となる米国、先進国、新興国、そして資産クラス分散での株、債券、REIT、金で一つの有効な手段になると考えています。

VWOBの基本情報

VWOBはバンガード社が提供するETFです。ドル建てで運用されていることがポイントで、トルコなどで起こるような急激な通貨の下落による、価値の下落を防ぐことができます。

ただし、ドル高の状況になると新興国にとっては返済が厳しいなども出てきますし、米国の金利上昇が発生すると、わざわざリスクの高い新興国の債券を買う必要もなくなります。

その結果、2022年のような状況だと、資金が米国に集まるため下落に見舞われたりします。ただし、そこがチャンスかもしれないですね。

ポートフォリオも様々な国に、かなり細かい単位で分散投資をしていることもわかります。

バンガード・米ドル建て新興国政府債券ETF(Vanguard Emerging Markets Government Bond ETF)は、ブルームバーグ・バークレイズ米ドル建て新興市場政府債RIC基準インデックスのパフォーマンスへの連動を目指す。ベンチマークは残存期間が1年超の米ドル建て債券(米ドルベースで売買される債券を指す)で構成されており、債券の発行体は、新興市場国政府、政府機関、および国有企業である。

| 運用会社 | バンガード |

| 銘柄名 | バンガード・米ドル建て 新興国政府債券ETF |

| 指数 | Bloomberg EM Gov RIC Capped TR USD |

| 上場市場 | NASDAQ GM |

| 経費率 | 0.20% |

| 銘柄数 | 732 |

| 分配権利落ち日 | 2023/7/3 |

| 分配権利確定日 | 2023/7/5 |

| 分配配当日 | 2023/7/7 |

| 最終分配金 | $0.29 |

| 分配頻度 | 毎月 |

| 銘柄 | 構成比 |

|---|---|

| Qatar (State of) | 0.61% |

| Industrial and Commercial Bank of China Ltd. | 0.59% |

| Qatar (State of) | 0.59% |

| Saudi Arabia (Kingdom of) | 0.58% |

| Petroleos Mexicanos | 0.53% |

| Saudi Arabia (Kingdom of) | 0.52% |

| Petroleos Mexicanos | 0.52% |

| Argentina (Republic of) | 0.49% |

| Qatar (State of) | 0.49% |

| セクター | 構成比 |

|---|---|

| 素材:Basic Material | 0.0% |

| 一般消費財:Consumer Cyclical | 0.0% |

| 金融:Financial Service | 0.0% |

| 不動産:Real Estate | 0.0% |

| 通信:Communication Service | 0.0% |

| エネルギー:Energy | 0.0% |

| 資本財サービス:Industrial | 0.0% |

| 情報技術:Technology | 0.0% |

| 生活必需品:Consumer Defensive | 0.0% |

| ヘルスケア:Health Care | 0.0% |

| 公益事業:Utility | 0.0% |

| 国債:Government | 88.76% |

| 証券化:Securitized | % |

| 社債:Corporate | 11.02% |

2023年5月31日時点(SeekingAlphaより)

VWOBのメリットとデメリット

VWOBのメリット・デメリットは非常にわかりやすく、メリットは高利回り、デメリットは新興国特有の信用リスク、為替リスク、政治的な不安定さなどが挙げられます。

そのために、非常にたくさんに分散投資をしていますが、比較的、比率の大きいカタール、メキシコなどの国に何かがあったら、それなりの影響は受けそうです。

メリット

- 高い配当利回りで、先進国債券よりも相対的に高く5%前後も期待できます。

- リスクの高い新興国投資ですが、非常に広く分散されており、ある国の影響を抑えています。

- バンガード社の運用により、かなり低い手数料での運用となります。

デメリット

- デフォルトリスクがあり、分散しているとはいえ、新興国の政治・信用不安が起こると影響がある。

- 米国の金利・為替の強い影響を受けるため、米国の極端な金利上昇、ドル高の影響を受けやすい。

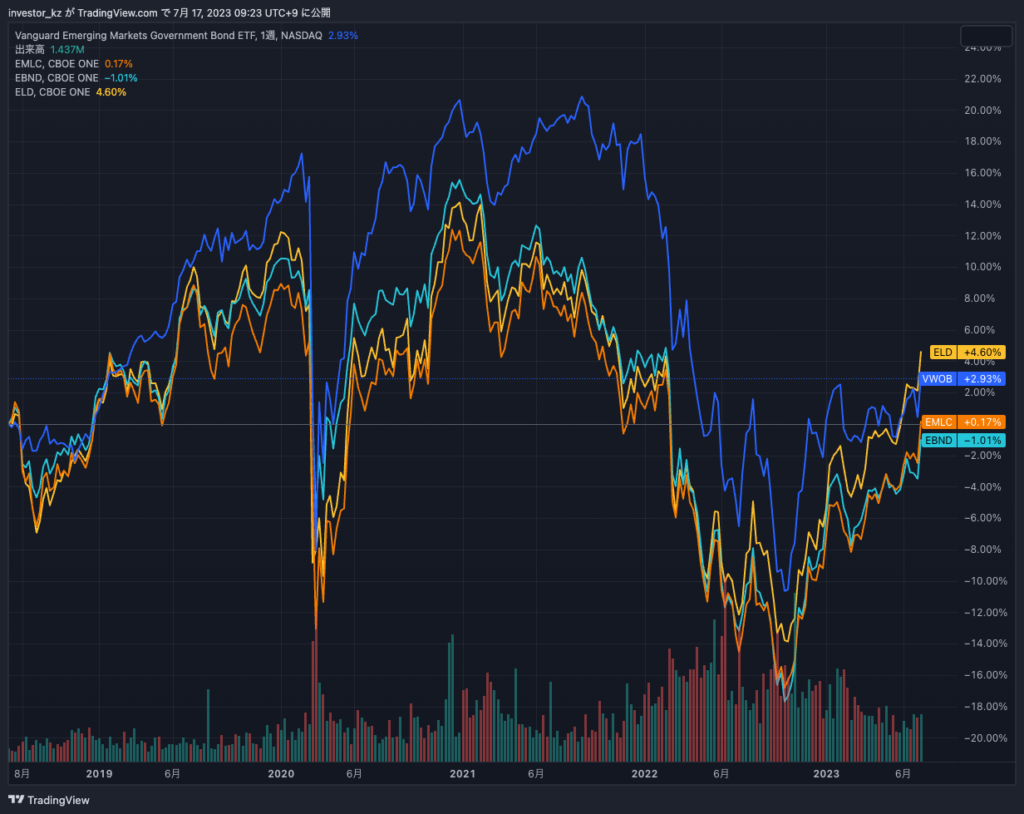

VWOBと他のETFのパフォーマンス比較

VWOBは米ドル建てですが、他のものは比較的現地通貨が多くなっています。安心できない新興国の通貨だと困りますが、ただ、米ドルだけではなく他の通貨に分散したい場合にはそのような目的で、現地通貨建債券のETFを買うことも考えられるでしょう。

新興国の非常に多様な国の通貨への分散投資も可能なので、そういう目的であれば、良いと思います。

こう見ると、やはりボラティリティはそれなりにありますね。

| 銘柄名 | プライス リターン (5年) | トータル リターン (5年) | 年平均 増配率 (5年) | 分配 利回り (TTM) | 分配 利回り (FWD) |

|---|---|---|---|---|---|

| VWOB | -18.48% | 2.93% | -0.72% | 5.41% | 5.62% |

| EMLC | -24.40% | -2.73% | -7.43% | 5.57% | 5.88% |

| EBND | -20.64% | -3.47% | -13.98% | 2.62% | 5.06% |

| ELD | -18.84 | 3.88% | -8.29% | 4.72% | 4.68% |

2023年7月17日時点での過去5年のトータルリターン(TradingView)

VWOBの分配の利回り率

| 年度 | 年末利回り | 平均利回り | 最大利回り | 最小利回り |

|---|---|---|---|---|

| 2023 | – | 5.32% | 5.54% | 5.05% |

| 2022 | 5.30% | 4.96% | 5.70% | 4.07% |

| 2021 | 4.04% | 4.10% | 4.37% | 3.98% |

| 2020 | 4.18% | 4.70% | 6.06% | 4.18% |

| 2019 | 4.58% | 4.50% | 4.68% | 4.37% |

| 2018 | 4.52% | 4.62% | 4.73% | 4.52% |

| 2017 | 4.61% | 4.59% | 4.70% | 4.46% |

| 2016 | 4.71% | 4.68% | 5.04% | 4.47% |

| 2015 | 4.93% | 4.62% | 4.93% | 4.43% |

| 2014 | 4.49% | 3.76% | 4.67% | 2.37% |

| 2013 | 2.39% | 1.17% | 2.39% | 0.24% |

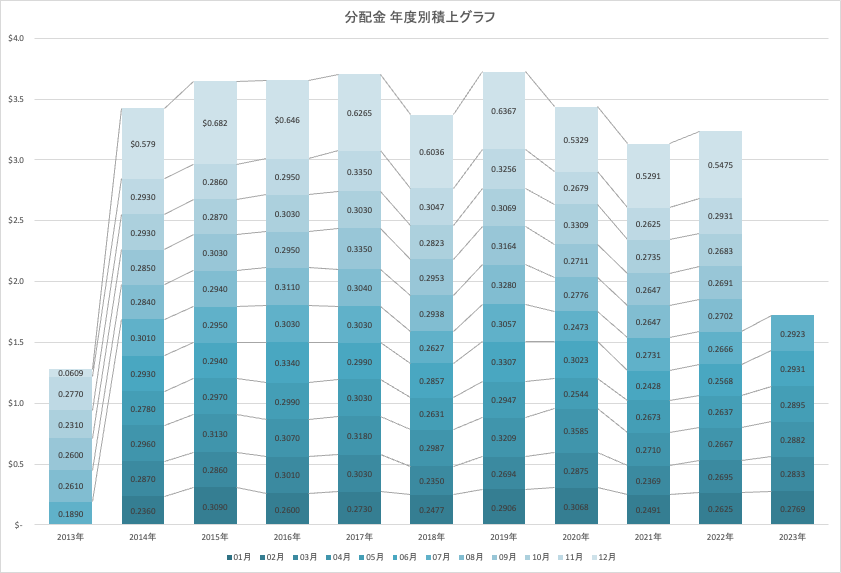

VWOBの配当成長の状況について

| 年度 | 支払金額 | 平均利回り 年度末利回り | 年度別分配成長 (YoY) | 年度別分配成長 (YoY) |

|---|---|---|---|---|

| 2022 | $3.2340 | 5.45% | 3.17% | – |

| 2021 | $3.1347 | 4.37% | -8.80% | 3.17% |

| 2020 | $3.4372 | 4.70% | -7.74% | -3.00% |

| 2019 | $3.7256 | 5.38% | 10.47% | -4.61% |

| 2018 | $3.3726 | 5.58% | -8.91% | -1.04% |

| 2017 | $3.7025 | 5.95% | 1.33% | -2.67% |

| 2016 | $3.6540 | 6.36% | 0.22% | -2.01% |

| 2015 | $3.6460 | 6.97% | 6.45% | -1.70% |

| 2014 | $3.4250 | 6.65% | 87.47% | -0.71% |

| 2013 | $1.8270 | 3.70% | – | 6.55% |

2023年7月17日時点

(1月は分配せず、12月にまとまってる様子)

VWOBの”投資戦略”と”まとめ”

今回は新興国投資の一つの選択肢であるVWOBになります。新興国投資ではオルカンなどでも将来米国を抜かすような国を、、、ということで、投資をしていると思いますが、その新興国の「成長力・ボラティリティでイマイチ、どうなるかが読めていないかも知れません。

そんな時には、新興国の債券に投資をしてみるというのもあると思います。株式の成長はないですが、高利回りでのインカムを着実に得ていくこともでき、資産クラスの分散にもなると思います。

通貨危機などでもドル建てで安心ですが、「ドルも安心できない」ということであれば、現地通貨建のファンドを選ぶのもあるでしょう。

今後、2023年、2024年と米国の金利が落ち着いてくると、新興国の債券や株式への注目が増すと思います。まだ現在は株価も低迷していますので、ドルを持っている方は買っておいても良いかも知れませんね。

このブログの情報は「楽天証券」「SeekingAlpha」「TradingView」「MorningStar」「moomoo」などの情報を参考としています。

カエル

カエル