さて、オルカンや全世界株式に入っている、新興国ですが、実はパフォーマンスを押し下げているかもしれません。伸びていない新興国もありパフォーマンスを押し下げているかもしれません。このブログでは新興国投資を掘り下げて解説します。

新興国投資とはどの国に投資をすることでしょうか?

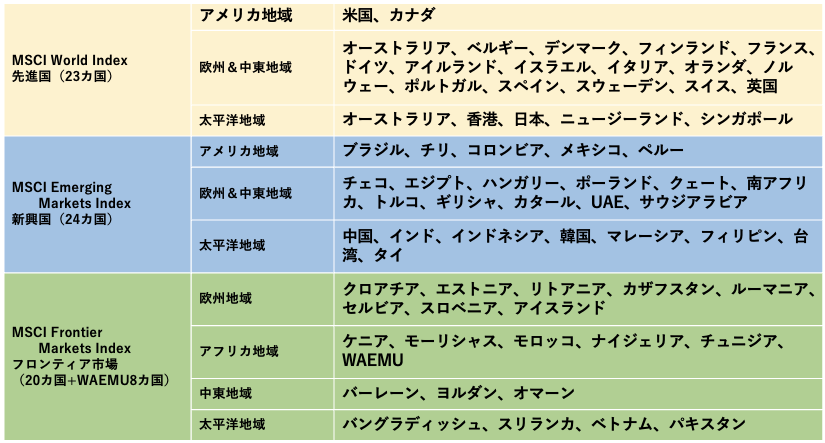

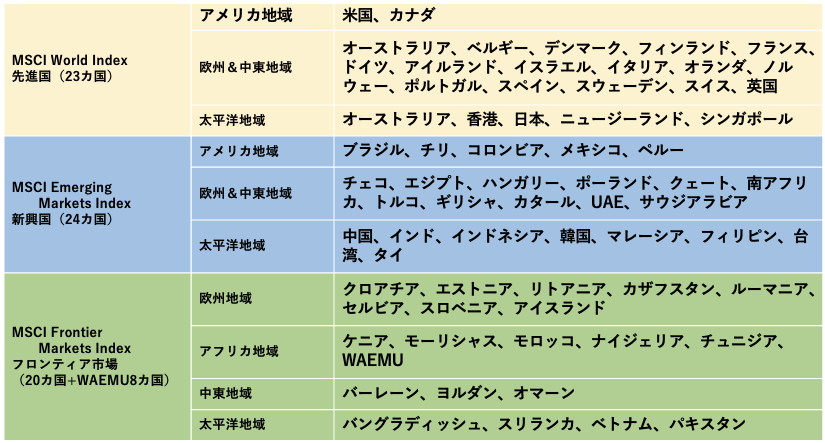

MSCI指数ハンドブックで国の一覧を見る

上記のように先進国(23カ国)、新興国(24カ国)、フロンティア市場(28カ国)に別れていることがわかります。オルカンは上記の先進国+新興国の47カ国が投資の対象です。

よく、オルカンを買う際に「米国を抜かすような国を買っておく」という話がありますが、この新興国、フロンティア市場に米国を抜かすような国はありそうでしょうか?人口、経済成長、軍事力、政治体制などを考える必要があります。

ですので、そして非常に米国とその他の国は綿密に連動してしまっています。そして新興国は非常にばらつき、ボラティリティが大きい投資でもあります。ですので、 の個人的な考えでは、新興国はマルっと買うより、見込みのある国、エリアにフォーカスをして投資をして、調子の悪い国を除くことを考えた方がよさそうです。

の個人的な考えでは、新興国はマルっと買うより、見込みのある国、エリアにフォーカスをして投資をして、調子の悪い国を除くことを考えた方がよさそうです。

が考える”新興国”の問題点と状況

新興国の構成国や企業を見て思う課題

現在、オルカンを買って新興国が含まれていますが、以下のような課題を感じています。

- 中国(32.7%)、台湾(15.2%)、インド(13.0%)と三つ巴の地政学的リスクがある3カ国で60%を占めている。

- 台湾のTSMC、韓国のサムソン、中国のアリババ/テンセントなどで、上位国は1,2社で総額の20%を超えるなど一本背負が気になる。(インドはそれなりに分散)

- 中国が不動産バブル崩壊の余波で長期低迷に入りそうな勢いで苦戦。新興国投資で中国は今後どうするかは考え所。

- 先進国みたいな洗練された資本主義、会計制度、汚職防止などが不透明。(

も汚職防止研修を何回か受けた)

も汚職防止研修を何回か受けた) - 本当の意味で未来を背負う、これからの国であるフロンティア国ではなく、特にアフリカ系は全然ない。

時価総額加重平均ではあるので、ダメな国は下がっていきますが、2023年8月現在、時価総額で新興国の中では大きい中国の経済が厳しく、きっと時価総額が下がるであろうとわかっている中でそこに積立投資をしていくのも少し心配です。

もちろん「中国がダメなら、インドがある」というのもあるでしょうが、それであればこれから下がる可能性がある中国ではなく最初からインドでも良いかもしれません。

新興国投資とフロンティアマーケットの状況

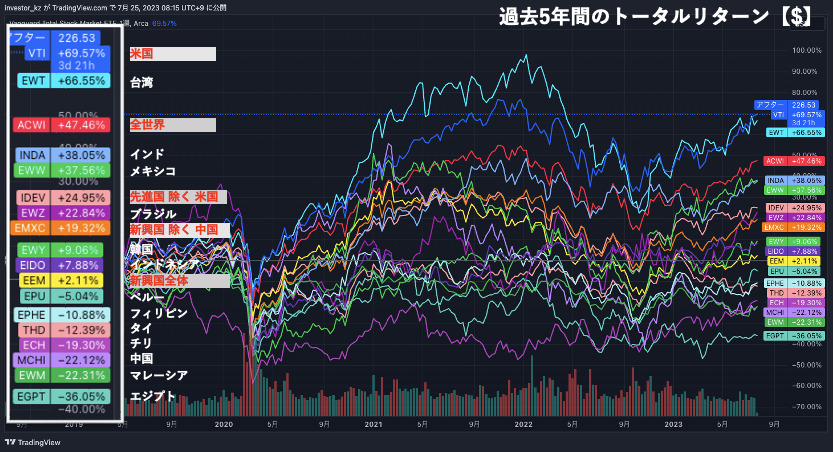

新興国市場のパフォーマンス

上記の中で見ると全世界はやはり過去5年でも米国が引っ張っていることがわかります。そしてインドと台湾が上位に来ています。

「新興国 除く中国」の米国ETFであるEMXCが上位に来ています。そして「新興国全体」よりも下にペルー、フィリピン、タイ、チリ、中国、マレーシア、エジプトなどの国々が来ています。

今後の長期にわたる下落が懸念されており、オルカンでも比率の大きい中国に積立投資をするのもなんだかなと思ってます。もうちょっと中国には踏ん張って欲しいところです。

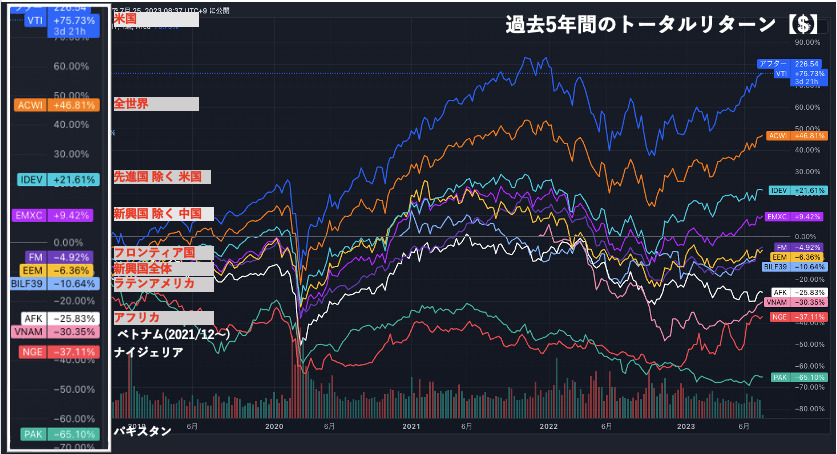

フロンティアマーケットのパフォーマンス

フロンティアマーケットを新興国などと含めてみてみます。米国ETFの「FM」がフロンティア市場への投資が可能なものになっています。そのほかにもベトナム、ナイジェリア、パキスタンなども入れています。ただ、ナイジェリア投資は日本からはできないのが残念です。。。

5年間で見るとそれほどパフォーマンスは上がっていません。しかしながら年初来のベトナムのファンドなどはもすごい上昇をしており、こういった短期での投資になってしまう可能性があり、本当に長期で見ていけるかが課題になると思います。

新興国投資・フロンティアマーケット投資を考える

各エリアと地域の状況を個人的に考えると以下の通りです。

- インド

- 人口、経済成長共に期待でき新興国投資の軸になりそう。

- サービスの輸出は好調」の状況。 ITが強いのが特徴。

- ASEAN【アセアン】

- 一人当たりGDPは低いが人口はどの地域も超える6億人以上。 若者も多く長期的な所得増にでの成長に期待できる。エリア全体で期待。

- ベトナムの成長力は期待できる。

- 南米

- 相次ぐ左派政権の樹立で経済状況が読めないが、メキシコ・ブラジルは株が上昇。アメリカの影響を受けやすそう。資源が強い。

- アフリカ

- 経済的に苦戦中。ナイジェリアの人口増加が凄まじく超長期で良いが、銘柄が米国ETFのAFKぐらい。南アフリカ、英国、カナダ、米国、豪国、中国で60%越え。

色々な資料を読んでこのように思いました。こうなると、インドとアセアン(ASEAN)に新興国投資は期待したいと思います。

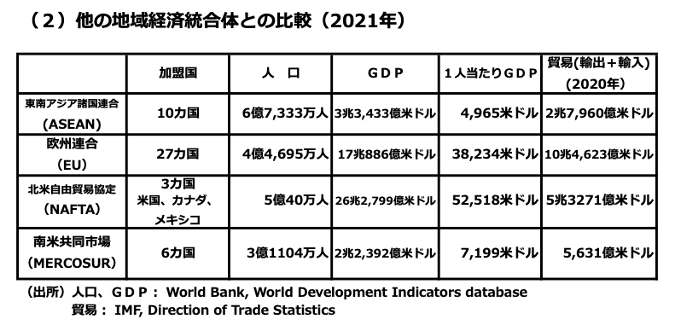

特に国が発表している資料でも、以下のようになっています。ASEANは一人当たりGDPが5000ドルぐらいですが、人口はどのエリアよりも多い6億7000万人です。少しでも所得が上がっていけば経済成長も期待できるでしょう。

このような状況を考えると、魅力的な投資先ですが、「米国を超える成長と安定性が得られるとは限らない」というのが大前提です。ですので、米国株を中心に、成長が期待できそうな国に集中投資をしたいと思います。むしろ先進国企業の進出先としての発展にななってしまうのではないかなと思います。ただ、それが悪いとも思いません。

新興国・フロンティア国への投資銘柄を選定

投資信託は手数料が高すぎる

インド株、アセアン株、ベトナム株に投資をしている投資信託を探していますが、手数料が非常に高くなっています。インド株はiFreeやiTrustシリーズでなんとか1%を切っていますが、アセアン株、ベトナム株は1.8%〜2.2%ぐらいの手数料がかかってしまい、パフォーマンスへの影響がかなり大きくなりそうです。

ですので、今回はETFやETNなどの銘柄から選択しました。売れるオルカン、米国株などのファンドはたくさんあるのに、新興国などは限られますね。この辺りが課題に思っています。

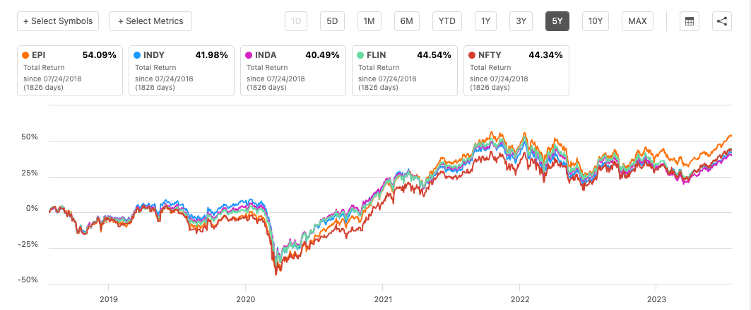

EPI:ウィズダムツリー インド株収益ファンド

インド株投資はWisdomTreeの米国ETFのEPIです。 はWisdomTreeのファンドはDGRWを含めてかなり厚い信頼を寄せています。独自インデックスにより各企業の財務状況も合わせて購入をしてくれているのが魅力です。特徴は以下です。

はWisdomTreeのファンドはDGRWを含めてかなり厚い信頼を寄せています。独自インデックスにより各企業の財務状況も合わせて購入をしてくれているのが魅力です。特徴は以下です。

- 順調な成長とWisdomTree独自のインデックスの安定したファンド運用

- iShares、First Trust、Franklin FTSEなどの競合もアウトパフォーム。

- 手数料0.84%はしょうがない。$を少し回して長期投資での威力を期待。

このようなことからポートフォリオの2%程度をインドに振り向けようかと思います。

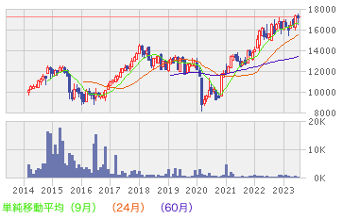

2043:NEXT NOTES STOXX アセアン好配当50ETN

投資信託は色々と探しましたがこちらの野村アセットのETNである2043にしようかと思います。こちらの特徴は以下の通りです。

- 指数:STOXX アセアン好配当50(NR)

- 対象国:フィリピン、マレーシア、タイ、シンガポール、インドネシア

- 最も配当が多い50社を選択することを目指す。

- この指数は時価総額加重平均型。

- 管理手数料は「0.8%」でギリギリOK。

- 資産総額は10億円程度で小さいのが不安要素。

- 今のところ配当は出てない様子

- ベトナムは入ってないです。

銘柄は配当の高さで選んでいますが、指数の「STOXX® ASEAN-Five Select Dividend 50」を調べました。「国ごとに15銘柄まで」「配当性向高すぎるのは除外」「ボリュームが小さすぎるのは除外」「不動産は除外」などさまざまなルールで「罠系」を排除している雰囲気です。今のパフォーマンスは円安効果も入っていると思いますが。

ただ、アセアン諸国に1カ国づつ投資するのはかなり手間なので、アセアンエリアの企業50社に投資をできるのが良いかなと思います。ASEANはポートフォリオの2%ぐらいの割合を上限に買うと思います。

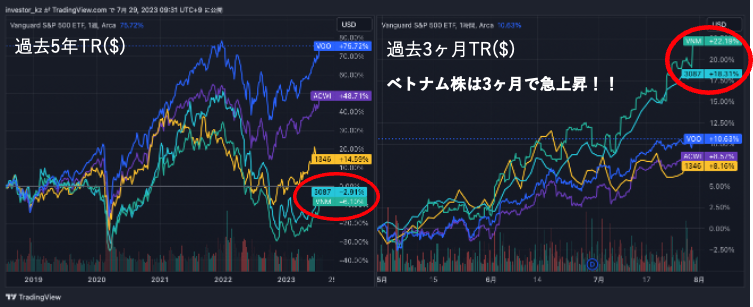

米国ETF:”VNM” か シンガポールETF:”DFVT”

ベトナム投資は投資信託で買うとかなりの手数料になってしまいます。そこで米国ETFのVNMか、シンガポールETFのDVFTのどちらかにしようと思います。一長一短があるんですよね。

VNM:VanEck Vietnam ETF

- 指数:MarketVector Vietnam Local TR USD

- 運用会社:VanEck

- 手数料:0.60%

- 現地課税:10%

DFVT:Xトラッカーズ FTSEベトナム・スワップ UCITS ETF

- 指数:FTSEベトナム・インデックス

- 運用会社:DWSアセットマネジメント(ドイツ銀行グループ)

- 手数料:0.85%

- 現地課税:0%

上記の二つの海外ETFを考えています、DFVTもいいのですが、取得できる情報が少なくて、少し迷っています。パフォーマンスはかなり似ていますね。直近3ヶ月だとVOOを大きく上回るパフォーマンスでこの点が魅力です。ベトナム投資は全ポートフォリオの1%ぐらいかなと。

まとめ

今回は新興国特集でした。実は全世界・オルカンに新興国でも今後かなり厳しい国が多く含まれており、「実は23カ国の地域に分散されている先進国投資で十分ではないか」と考えていたりします。

ですので、米国を抜くのは100年はむり、ただ、1→50みたいな成長をする国があれば投資をしておきたいなと思います。新興国の株式投資は全体の5%以内にし、米国・日本の株式を中心に資産クラスを分散させることになると思います。

ただ、新興国でも「インド」「ASEAN」に投資をしておきたいと思います。東南アジアは、タイ、マレーシア、インドネシア、ミャンマー、ラオス・・・と旅行に行って気に入った地域だったので応援という意味も含めて。

YouTubeの動画も参考にしてください!