不動産投資ローンの繰上げ返済は、投資家にとって重要な戦略の一つです。資産を増やし、将来的なキャッシュフローを最大化するために、ローンの早期返済を検討することは賢明な選択です。

しかし、繰上げ返済にはメリットとデメリットが存在し、それぞれの影響を十分に理解することが必要です。

本記事では、不動産投資ローンの繰上げ返済がどのように投資戦略に影響を与えるかを詳しく解説し、賢く資産を運用するためのポイントを紹介します。

繰上げ返済を検討中のかたは、ぜひ参考にしてください。

なお、不動産投資ローン全般についてはこちらの記事をご参照ください。

【無料のWEB診断】無理のない借入額を判定

借入可能額を把握した上で、効率的に不動産投資を始めたいなら、無料のWEB診断『INVASE』をご利用ください。職業や年収等からリスク許容度を判定し、無理のない借入可能額が分かります。

- 結果まですべて無料

- 物件が決まっていなくても借入可能額を判定できる

- すでに物件を持っていても判定できる

不動産投資ローン低い金利で借りるためには?高い時は借り換えも検討

不動産投資のバイブル

- 今は不動産投資の始めどきなのか?

- 安定収益を得るための不動産投資物件の選び方

- 不動産投資の失敗例から学ぼう

1、不動産投資ローンの繰上げ返済とは

繰上げ返済とは、毎月の返済とは別に、手元にある資金でローンの一部を返済することです。元本部分の返済に充てられるため、最終的に支払う利息分を減らせます。

方法には「期間短縮型」と「返済額軽減型」の2種類があり、どちらかひとつを選んで行います。ちなみに、ローン全額を一度に払い込むことは「一括繰上げ返済」と呼ばれます。この記事では、一括ではなく部分的な繰上げ返済について説明します。

(1)期間短縮型

ローンの返済期間を短縮する方法です。月々の返済額は変わりませんが、返済期間が短くなった分の利息を節約することができます。特に利息の軽減効果が高く、次のような人におすすめです。

- 少しでもムダな出費はしたくない、とにかく総支払額を抑えたい

- 定年退職後の生活が不安なので、安定した収入があるうちにローンを完済したい

- いつでも住み替えができるように、早くローンを払い終えて抵当権を抹消しておきたい

(2)返済額軽減型

返済期間はそのままに、月々の返済額を少なくする方法です。期間短縮型と比較すると利息の軽減効果はそれほど高くありませんが、月々の返済負担を減らすことができるため、次のような人におすすめです。

- 子どもの教育費など負担が増えたので、月々のローン返済の負担を減らしたい

- 10年後にはリフォームをしたいので、その資金を貯めておきたい

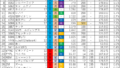

2、不動産投資ローンの繰上げ返済をした場合のシミュレーション

繰上げ返済によって利息分がどのように変化するのか、下記の事例でシミュレーションしてみましょう。

- 借入金額:3,000万円

- 金利(年):2.0%

- 返済期間:35年

- 金利タイプ:変動金利型(金利が変わらないものとして試算します)

- 返済方法:元利均等返済

(1)繰上げ返済をしない場合

繰上げ返済をしない場合の総支払額は以下の通りです。

- 毎月の返済額:99,378円

- 総返済回数:420回(12ヶ月×35年間)

- 総利息額:約1,174万円

- 総支払額:約4,174万円

(2)ケース①借入から3年後に100万円繰上げ返済をする

借入から3年後(36ヶ月目)に100万円を繰上げ返済した場合の、返済方法による違いは以下のとおりです。

【期間短縮型】

- 毎月の返済額:99,378円

- 総返済回数:402回

- 総利息額:約1,087万円

- 総支払額:約4,087万円

- 繰上げ返済をしない場合の総支払額との差:約87万円

【返済額軽減型】

- 毎月の返済額:95,850円(繰上げ返済の翌月から)

- 総返済回数:420回

- 総利息額:約1,138円

- 総支払額:約4,138円

- 繰上げ返済をしない場合の総支払額との差:約36万円

(3)ケース②借入から5年後に500万円繰上げ返済をする

借入から5年後(60ヶ月目)に500万円を繰上げ返済した場合の、返済方法による違いは以下のとおりです。

【期間短縮型】

- 毎月の返済額:99,378円

- 総返済回数:335回

- 総利息額:約826万円

- 総支払額:約3,826万円

- 繰上げ返済をしない場合の総支払額との差:約348万円

【返済額軽減型】

-

- 毎月の返済額:80,897円(繰上げ返済の翌月から)

- 総返済回数:420回

- 総利息額:約1,009円

- 総支払額:約4,009万円

- 繰上げ返済をしない場合の総支払額との差:約165万円

(4)2つの返済方法の効果の違い

シミュレーションからわかるように、繰上げ返済によって、どちらの方法でも総支払額を抑えることができます。

特に期間短縮型は利息の軽減効果が大きく、ケース②では約348万円もの差額が生じています。また、返済額軽減型では月々の返済額を2万円近く軽減できる結果になりました。

どちらの方法を選ぶかはライププランや資産状況などによりますが、なるべく早い時期に行うほど効果的と言えるでしょう。

ただし、投資用物件の繰上げ返済は慎重に行う必要があります。かえって不利になるケースもあるためです。次の段落では、不動産投資における繰上げ返済のメリットとデメリットについて解説します。

INVASE(インベース)不動産投資ローン借り換えサービスの特徴と評判

3、不動産投資ローンで繰上げ返済をするメリット

まず、不動産投資における繰上げ返済のメリットから説明します。

(1)総支払額を減らすことができる

繰上げ返済の最大のメリットは、シミュレーションからもわかるように総支払額を大幅に減らせることです。これはマイホーム用のローンでも投資用物件用のローンでも同じです。繰上げ返済を利用した返済額はすべて元本部分に充当されます。残金が減ったぶん利息も減り、最終的な支払額が少なくなるという仕組みです。

不動産投資の場合、家賃収入を繰上げ返済にまわせば、自己資金からの持ち出しは不要です。繰上げ返済がプライベートな貯金に影響しないというのは、不動産投資ならではのメリットと言えるでしょう。期間短縮型でも返済額軽減型でも、総支払額を軽減しつつ、月々手元に残る金額が多くなるのは魅力的です。

(2)金利上昇に備えることができる

住宅ローンの金利タイプは、大きく分けて「固定金利型」と「変動金利型」の2種類です。固定金利型の利率は、変動金利型よりも高く設定されていますが、ローン完済まで(または適用期間中)変わることはありません。

一方、変動金利型の利率は固定金利よりも低めですが、年2回の見直しにより変動します。低金利政策が続くなか低水準が続いていますが、いつ上昇に転じるかわかりません。

金利が上昇した場合、月々の返済額のなかで利息にあてられる割合が増え、元本がなかなか減らないという状況になります。

こうしたリスクに備えるには、固定金利タイプへの借り換えや、頭金を多くして借入金を少なくするといった方法がありますが、繰上げ返済もそのひとつです。金利が低いうちに繰上げ返済を利用して、できるだけ元本部分を減らしておけば、金利上昇によるダメージを小さくすることができます。

4、不動産投資ローンで繰上げ返済をすることのデメリット

次に、不動産投資における繰上げ返済のデメリットについて説明します。

(1)繰上げ返済をすると解約金がかかることがある

利用する金融機関やローン商品にもよりますが、解約金や違約金としての「繰上げ返済手数料」がかかることがあります。運用上、金融機関に損失が発生するためです。

繰上げ返済は、総返済額を減らすのに効果的ですが、行うたびに手数料がかかることに注意しましょう。手数料は金融機関によって異なります。利用中の金融機関に、繰上げ返済手数料の有無や金額などを確認してから行ってください。

(2)手元資金が減る

不動産投資の場合、家賃収入がある程度まとまった金額になったときが繰上げ返済のタイミングかもしれません。ただし、無理に返済を急ぐのは危険です。

エアコンや給湯器などの設備が古くなって故障すれば、オーナーが修理や交換の費用を負担しなくてはなりません。空室になって家賃収入がなくなっても、ローンの返済や管理費などの支払いは続きます。こうしたリスクに備えるには、なるべく手元に資金を残しておくのが無難です。

(3)次の不動産投資に着手しにくい

この先、物件を増やして不動産貸付業を拡大したいと考えている場合には、手元にある程度の資金を残しておくことをおすすめします。その理由は、金融機関の融資審査に影響するためです。

不動産投資ローンの主な審査対象は、利用者の勤務先や収入などの属性、物件の資産価値、事業性です。

自己資金が少ない場合は、「空室などのリスクに対応できず、返済が滞る危険性がある」と見なされ、融資が受けにくいといわれています。

また、家賃収入のストックが少ない場合は「事業がうまくいっていない」と判断されるおそれもあります。

反対に、ある程度の資金があれば金融機関の評価が上がります。審査に通りやすくなるだけでなく、条件の良い融資が受けられるかもしれません。次の物件購入を検討するにあたり、複数の物件を所有するメリット・デメリットもチェックしておきたいところです。それを踏まえて、繰上げ返済をするかしないか、するとしたらどのタイミングで行うかなど考えてみてください。

①不動産を複数所有するメリット

不動産投資には、空室や家賃滞納のリスクがつきものです。家賃収入がなくなっても、管理費や修繕積立金など物件の維持費用は必要ですし、ローンの返済も待ってはくれません。その場合、所有物件がひとつでは、プライベートな貯金などから捻出することになるでしょう。しかし、複数の物件を所有していれば、不足分をほかの物件の家賃収入で補えます。

また、異なるエリアに物件を所有することは、自然災害リスクへの備えにもなります。災害によって住居として使えないほどの被害を受けた場合には、その後の家賃収入は見込めません。しかし、ほかに所有する物件からの家賃収入でカバーすることができるでしょう。

そのほかにも、周辺環境の変化や住民の減少などで入居者がつきにくくなるといったリスクが考えられます。複数の物件を所有することは、あらゆるリスクを分散する手段として有効です。

②不動産を複数所有するデメリット

所有物件が多くなるほど管理する手間が増えて、維持管理にかかる費用も増大します。まず、管理費や修繕積立金の支払い義務が物件ごとに発生します。そして、家賃回収などの直接的な業務は、管理会社に委託することで手間を軽減することもできますが、管理を委託する手数料がかかります。

また、物件購入にローンを組めば月々の返済額が増えるため、安定した家賃収入が得られる物件を選ばなくてはなりません。

空室や家賃滞納などのリスクは、物件数に関係なく注意すべきことです。複数の物件を所有することでリスクを分散できるというメリットはありますが、空室が重なることが絶対にないとは言い切れません。

物件数が増えるほど、リスク発生時のダメージは大きくなります。こうしたリスクを避けながら物件を増やすためには、より慎重な物件選びや信頼できる管理会社選びが必要です。

(4)借り換えという選択肢もある

不動産投資ローンの見直しを検討されているのであれば、借り換えという選択肢もあります。

返済額や金利を見直せるだけではなく、最新の団体信用生命に加入することもできます。手持ちの資金を大きく減らすことなく、資産拡大に充てることもできるでしょう。

まずは

- 借り換えによる金銭メリット

- 借り換え先の金融機関

- 借り換えできる条件

を確認し、繰上げ返済とどちらが得か比較してみましょう。

「INVASE」を利用すれば、借り換えの効果がすべて無料で確認できます。

(引用:(インベース))

INVASE(インベース)は、不動産投資ローンの借り換えに特化したサービスです。

INVASE(インベース)には、

- 国内最低水準の、特別金利年率( 1.7%〜)を利用できる

- ローン媒介実績300億円超

- 審査書類の収集などの面倒な手続きを任せられる

- 複数物件を一括で見直してもらえる

といった特徴があります。

また、頭金は0円で、費用が発生するのは、借り換えが成功した場合のみです。

気になる方は、「無料のWeb診断」を利用してみましょう。]

購入したい物件がすでに決まっていて、不動産投資ローンをお探しの方は「INVASEローン紹介サービス」をご活用ください。自宅にいながらオンラインでお申込いただけます。

5、不動産投資ローンの繰上げ返済は確定申告にも注意

繰上げ返済は確定申告にも影響します。次の点に注意しましょう。

確定申告の詳細は、こちらの記事も参考にしてください。

関連記事:「不動産投資に確定申告はつきもの! 中身を知って得する方法」

(1)計上できる経費が減る

不動産投資ローンの利息部分は必要経費として計上できます。そのため、繰上げ返済で利息分を節約すると、計上できる経費は少なくなります。

まとまった額を返済するため手元資金がぐっと減りますが、返済額を経費として計上することはできません。繰上げ返済は元本部分へ充当されるためです。ちなみに、繰上げ返済手数料は経費になりますので、確定申告のときには忘れず計上しましょう。

(2)所得税額が増える

不動産所得の課税対象は、家賃などの収入から経費を差し引いた分です。計上できる経費が減れば課税所得が増え、所得税額や住民税額が上がります。

サラリーマンが副業で不動産投資を行う場合、給与所得と不動産所得の損益通算により、源泉徴収で納め過ぎた税金の還付(主には住民税の減額)を受けられるケースがあります。繰上げ返済を行ったことで還付される額が少なくなることに注意しましょう。

まとめ

住宅ローンの繰上げ返済には、利息分を節約し、総支払額を少なく抑える効果があります。

しかし、不動産投資で事業拡大などの目標がある場合には、繰上げ返済が不利になることもあり、要注意です。

「運用中の物件について繰上げ返済をすべきか迷ってる」「次の物件購入のタイミングがわからない」などのお悩みがあれば、ぜひ「セカンドオピニオンサービス」を利用してみてください。