こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから輸送用機器業種のいすゞ自動車です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、大株主(日本政策投資銀行、東京海上日動火災保険、損害保険ジャパン、他9社)からの株式の売出しです。売出価格等決定日や受渡期日、売出数量等は表1のようになっています。

ディスカウント率は、「売出価格等決定日」に決まり、その日の終値から数%です。

ちなみに、直近の主なPOのディスカウント率は、JR西日本(9021) 3.01%、ゆうちょ銀行(6178) 2.08%、デンソー(3387) 3.02%となっており、ほぼほぼ2~5%程度です。

ただ、ディスカウント率が大きいPOもあり、直近ではENECHANGE(4169)の8.1%が最大です。

注意点として、どの証券会社でも購入できるわけでなく、主幹事(今回はみずほ証券、野村證券)はじめ、引受人の証券会社で購入申込可能です。

早ければ、6/10(火)の夕刻に、会社側から売出価格等のお知らせが適時開示であります。

このブログ記事も更新しますので、チェックしてくださいね💖

| 売出価格等決定日 | 2025 年6月 10 日(火)から 12 日(木)までの間のいずれかの日 |

| 受渡期日 (POで買った場合はこの日から売却可能) | 売出価格等決定日の5営業日後の日 |

| ①株式売出し(引受人の買取引受による売出し) 数量 | 普通株式 29,279,000 株 ※発行済み株式総数 713,526,569 株 の約4.10% |

| ②株式の売出し(オーバーアロットメントによる売出し) 数量 | 普通株式 4,391,800 株(上限の数量) ※みずほ証券が売出す。 |

| 売出価格 | (決定後記載) |

| ディスカウント率 | (決定後記載) |

| 申込単位数量 | 100 株 |

| 主幹事 | みずほ証券、野村證券 |

【株式売出しの目的】

- 同社は 2030 年に目指す姿として、顧客・社会の課題を「安心×斬新」な「運ぶ」で解決する、グローバルな商用車市場をリードする「商用モビリティソリューションカンパニー」へと進化することを、2024 年4月に公表した中期経営計画“ISUZU Transformation – Growth to 2030”の中で掲げている。

目指す姿の実現に向けて、既存事業の強化による収益の拡大と新事業創出に向けた挑戦を両立させていく。 - 新たな挑戦に取り組む中で、同社はグローバル市場での競合を意識した株主基盤の構築を図るため、適切な株主構成の在り方について検討し、同社株主と議論を重ねており、

その議論の中で、株主層の拡大及び多様化を目的とした売出しによる売却について同意を得られたことから、本売出しにより、売出人に対し同社株式の円滑な売却機会を提供することとした。 - 本売出しを通じて、グローバルにおいて同社のブランドや中長期の成長戦略を浸透させることで、長期的な視点に立って理解・支援してもらえる株主層の拡大及び多様化を図る。

また、新たな株主との建設的な対話を通じて経営の規律をより一層高めることで、企業価値の向上につながると考えている。 - さらに、同社は 2025 年5月 29 日開催の取締役会において、中期経営計画に掲げたとおり、2030 年代に向けた成長投資を積極的に実行すると同時に、適正な自己資本水準を意識し、資本効率を向上させるため、また、本売出しに伴う同社株式需給への影響を緩和する観点から、500 億円及び3,500 万株を上限とする自己株式の取得及び消却を決議した。

としています。

【株式の売出し数量/流動性】

今回の株式の売出数量は、発行済み株式総数の最大約4.71%(OAを含む)で、

直近の株式の売出のみのPOの売出株数比率(OAを含む)は、スズキ 5.6%、テレビ朝日ホールディングス 8.32%、パルグループHLDGS 3.1%でしたので、それらと比較するとやや少ない数量です。

また、この銘柄の直近の出来高(売買が成立した株の数量)の5日平均は26,076百株、25日平均は21,463百株(5/30時点)で、流動性はかなり高い水準です。(1日 1,000百株を平均的な水準としています。)

【自己株式取得】

今回のPOと同時に、自己株式の取得を発表しています。

内容は表2です。

| 取得期間 | 今回の売出しの受渡期日の翌営業日から 翌年3月31日(火)まで |

| 取得株式の総数 | 普通株式 3,500 万株(上限) (発行済株式総数(自己株式を除く)に対する割合 4.9%) |

| 取得金額の総額 | 500 億円(上限) ※取得株数の上限で割ると1株あたり1,428 円換算 |

| 取得方法 | 東京証券取引所における市場買付け |

(自己株式の取得を行う理由)

- 同社は、成長投資資金の確保、及び財務健全性の維持を目的とする内部留保の充実とのバランスを総合的に勘案の上、各期の利益をベースに株主還元を実施するとともに、自己株式の買い入れについても機動的に実施していくことを基本方針としている。

- 今回の株式の売出しに伴う株式需給への影響も念頭に、適正な自己資本水準を意識し、さらなる資本効率向上を図る。

としています。

この自社株買いにより、今回の株式の売出数量(最大約3,367万株)に対し、そのうちの最大約100%を市場で買い入れて、一時的な需給悪化の緩和を図っているといえます。

また、表2によって取得した全株数を消却することも発表しています。

どんな会社?

日本の自動車産業の夜明けから、100年以上に亘って商用車メーカーとして世界の「運ぶ」を支えてきました。

社会から必要とされるものづくり企業として、人々の生活に寄り添い、「運ぶ」を進化させることで、社会を前進させていくことが使命と考え、

自動車業界が100年に一度の大変革期を迎える中、中長期的な課題として「カーボンニュートラル戦略」と「進化する物流へ商用車メーカーとして貢献」に取り組み、

豊かで持続可能な社会を実現する真のグローバルリーディングカンパニーを目指しています。

事業内容は、大型トラック・バス、小型トラックを中心とした商用車(CV)・ピックアップトラック及び派生車(LCV)、エンジン、トランスミッション及び駆動系のコンポーネント(パワートレイン)の製造・販売、

それらに関連する事業をグループの中核事業として国内外に展開しています。

同社は、自動車及び部品並びに産業用エンジンの製造、販売(自動車事業)を主な事業とする単一セグメントで、

2025年3月期通期の製品及びサービス別売上高構成比は、

- 大型・中型CV 27.1%

- 小型CV 23.2%

- LCV 23.1%

- 産業用エンジン 3.3%

- その他 23.4%

となっており、「大型・中型CV」が最も多く3割弱、「小型CV」「LCV」がそれぞれ2割強を占めています。

直近の経営概況

【2025年3月期通期(2024年4月~2025年3月)の経営成績】

(日本基準(連結):2025年5月14日発表)

| 決算期 | 売上高 [億円] (前期比 増減率 [%]) | 営業 利益 [億円] (同) | 経常 利益 [億円] (同) | 親会社株主に 帰属する 当期純利益 [億円] (同) |

| 2024年3月期 通期実績 | 33,866 (6.0) | 2,930 (15.6) | 3,130 (16.0) | 1,764 (16.3) |

| 2025年3月期 通期実績 | 32,080 (△5.3) | 2,291 (△21.8) | 2,482 (△20.7) | 1,343 (△23.8) |

| 2026年3月期 通期会社予想 ※1 | 33,000 (ー) | 2,100 (ー) | 2,200 (ー) | 1,300 (ー) |

※1:同社グループは、2025年3月期の有価証券報告書における連結財務諸表から、従来の日本基準に替えて国際財務報告基準(IFRS)を任意適用することとしており、このため、2026年3月期の連結業績予想はIFRSに基づき作成し、日本基準を適用した2025年3月期の実績値に対する増減率は記載なし。

表3の通り、前期比 減収減益で、売上高は1割弱減、利益面は2割強減で着地しました。

今期(2026年3月期)通期の業績予想は、今期より国際財務報告基準(IFRS)を適用するとしており前期比比較はありませんが、前期の日本基準の数値と比較すると、前期比 増収減益を見込んでいます。

【2025年3月期通期の状況、経営成績の要因】

当連結会計年度における国内と海外を合わせた総販売台数は、前連結会計年度に比べ142,172台(21.3%)減少し、524,637台となりました。

国内車両販売台数は、フルモデルチェンジした商品の販売拡大により、前連結会計年度に比べ14,535台(23.1%)増の77,467台になりました。

海外車両販売台数は、CV(商用車(トラック及びバス))は、バックオーダー(※2)が正常化した北米・欧州を中心に26,085台(10.7%)減少し218,220台、

LCV(ピックアップトラック及び派生車)はタイ向け・輸出向け共に厳しい市況に加えて、タイ国内では販売サイドの在庫調整を実施したため、130,622台(36.3%)減少し228,950台となりました。

※2:バックオーダー

注文を受けたが在庫がなく出荷できない状態のこと

また、産業用エンジンの売上高は、前連結会計年度に比べ94億円(8.2%)減少の1,051億円となり、

その他の売上高は、保有事業等の伸長により前連結会計年度に比べ99億円(1.3%)増の7,519億円となりました。

これらの結果、売上高は、前連結会計年度に比べ1,786億円(5.3%)減少の3兆2,081億円となりました。

内訳は、国内が1兆2,414億円(前連結会計年度比11.9%増)、海外が1兆9,667億円(同13.7%減)です。

損益は、価格対応及び円安影響によるプラス影響はあるものの、海外市場の台数減及び資材費等の上昇によるマイナス影響が上回った結果、営業利益は2,291億円(同21.8%減)となりました。

また、経常利益は2,482億円(同20.7%減)、親会社株主に帰属する当期純利益は1,344億円(同23.8%減)となりました。

【製品及びサービス別売上高】

製品及びサービス別の売上高は、表4の結果になりました。

「大型・中型CV」と「小型CV」「その他」は前期比 増収、

「LCV」と「産業エンジン」は減収でした。

| 製品 | 売上高 [億円] (前期比 増減率 [%]) |

| 大型・中型CV | 8,678 (7.6) |

| 小型CV | 7,434 (2.0) |

| LCV | 7,396 (△25.6) |

| 産業エンジン | 1,051 (△8.2) |

| その他 | 7,519 (1.3) |

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2025年3月期末時点で43.9%と前期末(44.8%)から0.9ポイント低下しました。

負債及び純資産の、主な前期末比の増減は以下となっています。(単位:億円)

- 負債 +786

- 流動負債 +267

(内訳)コマーシャル・ペーパー +500、1年内償還予定の社債 +300、電子記録債務 △355、短期借入金 △240

- 固定負債 +518

(内訳)長期借入金 +626、退職給付に係る負債 △107

- 流動負債 +267

- 純資産 △526

- 株主資本 △165

(内訳)利益剰余金 △664、自己株式(自己株式数は減少) +507

- 非支配株主持分 △347

- 株主資本 △165

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2025年3月期通期のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※3)397億円の収入

- 営業活動によるCF 2,176億円の収入(前期 2,985億円の収入)

- 投資活動によるCF 1,778億円の支出(前期 1,550億円の支出)

※3 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2024年3月期)通期のフリーCF(1,434億円の収入)から1,037億円減少しています。

営業活動によるCFの主な内訳(億円):

- 税金等調整前当期純利益 2,401

- 減価償却費 1,104

- リース債権及びリース投資資産の増減額(△は増加) △340

投資活動によるCFの主な内訳(億円):

- 投資有価証券の取得による支出 △81.2

- 固定資産の取得による支出 △1,748

- 連結の範囲の変更を伴う子会社株式の売却による支出 △76.4

【今期(2026年3月期)業績の見通し】

台数面では、CVは国内向けが需要の高いAT免許対応車の能増、車型展開の充実により台数増、

海外向けが米国の関税影響はあるものの、欧州・アジアを中心に台数増を見込んでいます。

LCVは、タイ向けが販売サイドの在庫調整の完了及び下期からの緩やかな需要回復により台数増、輸出向けがアフリカ・オセアニアを中心に台数増を見込んでいます。

損益は、販売台数の増加及び価格対応の推進によるプラス影響に対して、資材費等の上昇、円高進行及び米国関税影響によるマイナス影響が上回る厳しい状況を想定するも、

将来成長に向けた開発投資は計画通りに織り込み、営業利益では191億円減益となる2,100億円を見込んでいます。

株価指標と動向

【2025/5/30(金)終値時点の数値】

- 株価:1,959.5円

- 時価総額:1兆3,981億円

- PER(株価収益率(予想)):10.7倍

PERは、同業で時価総額が近い、 日野自動車(7205) 13.4倍と比較すると、低い水準です。

- PBR(株価純資産倍率):0.96倍

- 信用倍率(信用買い残÷信用売り残):2.05倍

- 年間配当金(予想):92円(年2回 9月 46円、3月 46円)、利回り:4.69%(配当性向 50.4%)

配当利回りは4.69%で、東証プライムの単純平均2.72%(5/29時点) と比較すると高い水準です。

表5のように、直近5年間の配当金は、年間1株あたり30~92円で推移しており、2024年3月期までは連続増配していました。

配当性向は、40~50%で安定しています。

| 決算期 | 1株当たり 年間配当金 [円)] | 配当性向 [%] |

| 2021年3月期 | 30 | 51.8 |

| 2022年3月期 | 66 | 40.5 |

| 2023年3月期 | 79 | 40.4 |

| 2024年3月期 | 92 | 40.0 |

| 2025年3月期 | 92 | 50.3 |

この会社は、

株主への利益配分は、会社経営の重要施策であるとの認識に立ち、株主への利益還元、経営基盤の強化及び将来への事業展開に備えるための内部留保の充実等のバランスを総合的に勘案し、決定しています。

【直近の株価動向】

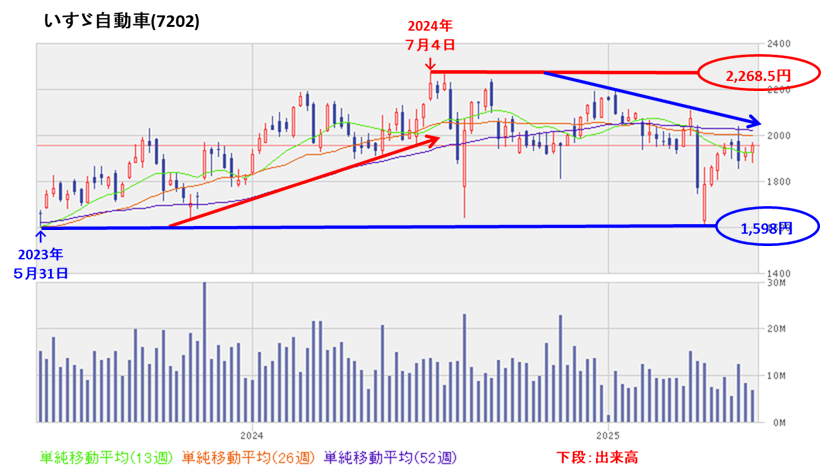

<週足チャート(直近2年間)>

2023年5月末に安値(1,598円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、翌年7月に上場来高値(2,268.5円)をつけました。

しかしその後は調整しており、高値切り下げ安値切り下げの下落基調で推移しています。

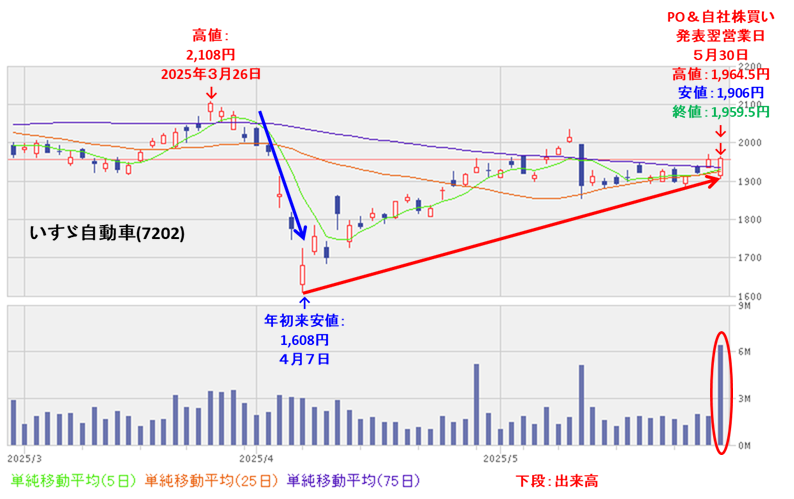

<日足チャート(直近3か月間)>

3/26に高値(2,108円)をつけた後は、「トランプ関税ショック」で急落し、4/7に年初来安値(1,608円)をつけました。

しかしその後は上昇基調で推移しており、そして今回のPOと自社株買い発表の翌営業日(5/30)は安く始まりましたが、大きめの陽線をつけ、前日比 3円高(+0.15%)と小幅な上昇でした。

今後の株価は、節目の1,900円や1,800円を割り込まず、ヨコヨコから上昇に転じていくのか、割り込んで下値模索をするのか、要注目です。

まとめ

【業績】

- 前期(2025年3月期)通期の業績は、国内と海外を合わせた総販売台数は、前連結会計年度に比べ142,172台(21.3%)減少し、

前期比 減収減益で、売上高は1割弱減、利益面は2割強減で着地。 - 今期(2026年3月期)業績予想は、台数面では、CVは国内向けが台数増、海外向けは米国の関税影響はあるものの、欧州・アジアを中心に台数増、LCVはタイ向けやアフリカ・オセアニアを中心に台数増を見込み、開発投資は計画通りに織り込み、

今期より国際財務報告基準(IFRS)を適用し、前期の日本基準の数値との単純比較はできないが、前期比 増収減益を予想。

【株主還元】

- 配当利回り(予想)は4.69%(5/30時点)で、東証プライムの単純平均 2.72%(5/29時点)と比較すると高い水準。

- 直近5年間の配当金は、年間1株あたり30~92円で推移しており、2024年3月期までは連続増配していた。

配当性向は、40~50%で安定している。 - 今回のPOと同時に自社株買いを行うことを発表。

この自社株買いにより、今回の株式の売出数量(最大約3,367万株)に対し、そのうちの最大約100%を市場で買い入れて、一時的な需給悪化の緩和を図っている。

また、取得した全株数を消却することも発表した。

【流動性・新株式の発行株数】

- 今回の株式の売出数量は、発行済み株式総数の最大約4.71%で、

直近の株式の売出を含むPOの売出株数比率(OAを含む)(スズキ、テレビ朝日HLDGS、パルグループHLDGS)と比較するとやや少ない数量。 - 直近の出来高の5日平均は26,076百株、25日平均は21,463百株(5/30時点)で、流動性はかなり高い水準。

【株価モメンタム】

- 週足ベースの株価は、2023年5月末に安値(1,598円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、翌年7月に上場来高値(2,268.5円)をつけた。

しかしその後は調整しており、高値切り下げ安値切り下げの下落基調で推移。 - 直近の株価は、3/26に高値(2,108円)をつけた後は、「トランプ関税ショック」で急落し、4/7に年初来安値(1,608円)をつけた。

しかしその後は上昇基調で推移しており、そして今回のPOと自社株買い発表の翌営業日(5/30)は安く始まったが、大きめの陽線をつけ、前日比 3円高(+0.15%)と小幅な上昇だった。 - 今後の株価は、節目の1,900円や1,800円を割り込まず、ヨコヨコから上昇に転じていくのか、割り込んで下値模索をするのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。