株って何ですか?

株式市場や株式投資、株式会社など、「株」の仕組みを的確に理解している方は少ないのではないでしょうか?

「難しそう」、「損しそう」「お金持ちしか関係のないもの」などと思われている方が多いかもしれません。

でも、株の仕組みを理解すれば、資産運用の選択肢が増え、投資家として大きな利益を得ることも可能です。

本記事では、不動産投資の教科書が株の知識を深めるための情報を紹介していきます。

- 株の仕組み

- なぜ会社は株を発行するのか

- なぜ株で儲かるのか

- 株のメリット

- 株のデメリット

- 株の始め方

ぜひ株の仕組みを理解するともに、興味を持っていただけたらと思います。

株式投資全般については、「株式投資とは?初心者でも利益を出すために知っておきたい6つのこと」で詳しく解説しています。ぜひ併せてご覧ください。

不動産投資のバイブル

- 不動産投資に興味があるけど何から始めていいか分からない…

- 営業マンのいうことを鵜呑みにして失敗したくない…

- しっかりと基礎から学び、できる限りリスクを避けたい…

- 今は不動産投資の始めどきなのか?

- 安定収益を得るための不動産投資物件の選び方

- 不動産投資の失敗例から学ぼう

株には上場株と未公開株の2種類があります。

1、株の仕組み

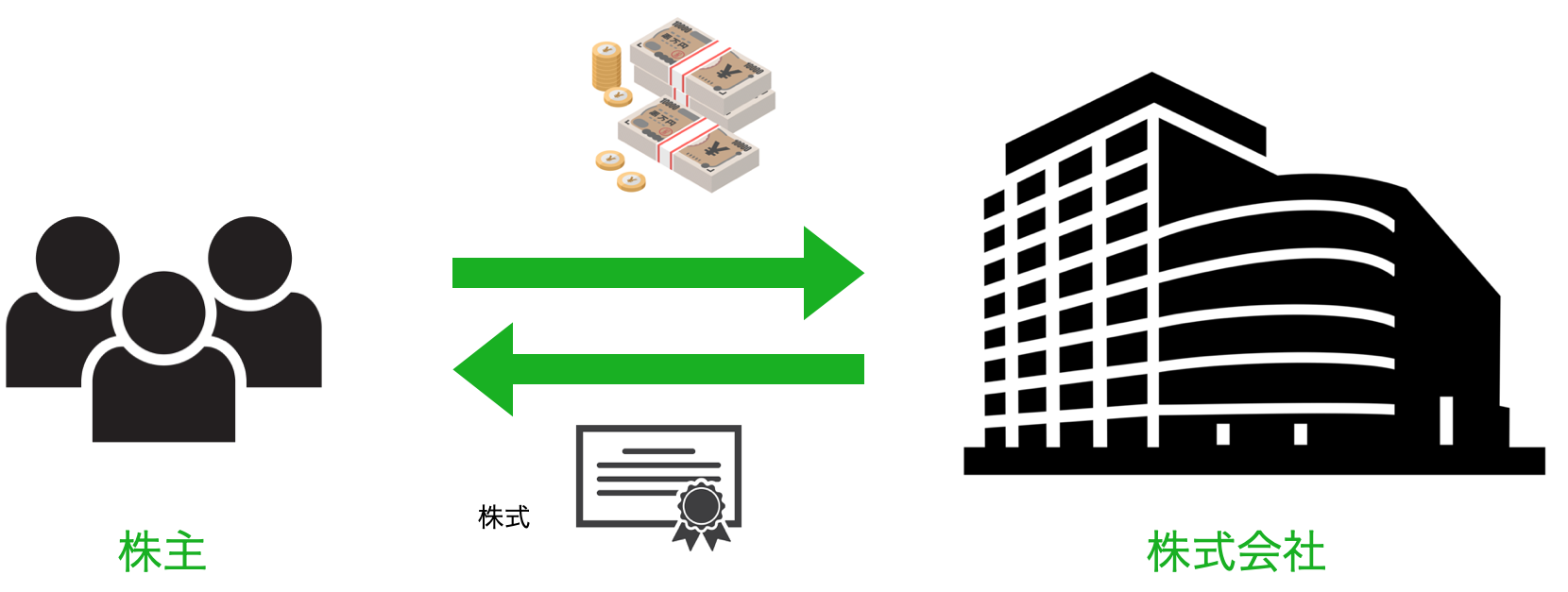

みなさんが気になっている株についてですが、仕組みは至って簡単です。下図をご覧ください。

会社を建てたい、新しく事業を始めたいと思ったらおそらく莫大な資金が必要になります。そのための資金調達の方法として、会社は投資家からお金を出資してもらい、株式を発行します。

会社に資金を出資した投資家は株主と呼ばれ、資金の一部を担っているわけですから実質オーナーという立場になることができます。

なぜ投資家は会社に資金を出資するのかというと、後述するメリットがある他にも、会社の理念に共感したり、会社のファンであるなどの理由があります。

2、上場株式と未上場株式の違い

株には上場株と未公開株の2種類があります。株の仕組みをより深く知るためには必要な知識です。

(1)上場株式

2023年6月14日現在で証券取引所に3880社が上場しています。

①上場株は証券取引所で売買される

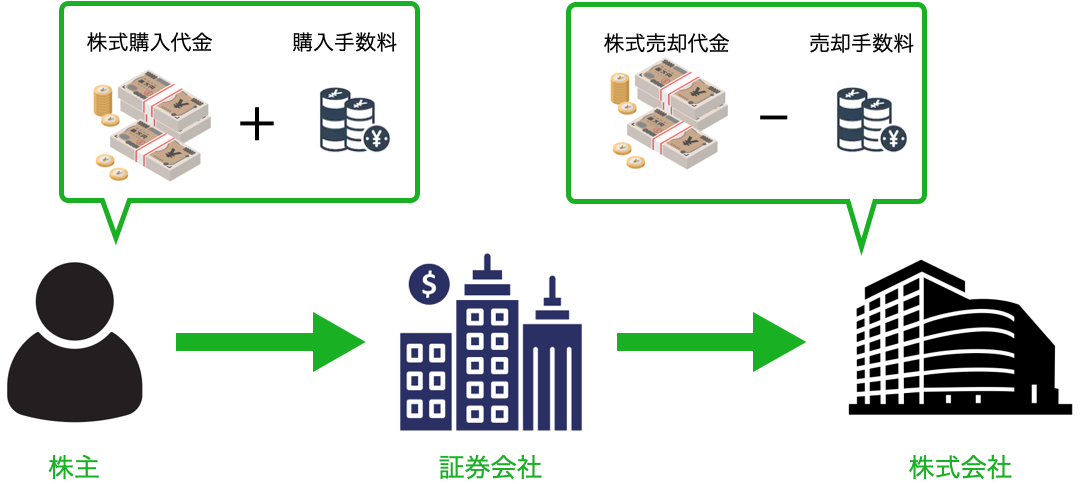

上場株というのは、会社と個人が直接株の売買をするわけではありません。証券会社を介して証券取引所(株式市場)と呼ばれる場所で売買され、そこで取引をします。

東証プライム・東証スタンダードなどは、東京証券取引所の中の株式市場のことを意味します。

そして証券取引所とのやり取りは、証券会社を介して行います。具体的に上場株式の売買の仕組みは以下の通りとなります。

②上場企業の株の売買単位は決まっている

株を購入するには売買単位というものが銘柄で決まっています。ほとんどの上場企業の株は100株からの購入となりますが、中には1株から購入できる企業もあります。

この最低購入売買担単位のことを単元株といい、式は以下のようになります。

最低購入金額 = 株価 × 単元数

例として、楽天株式会社の最低購入金額を計算してみましょう。

2023年6月14日現在、楽天株価の始値は555.5円で、単元株数は100株です。

計算すると、

最低購入金額 = 555.5 × 100 = 5万5550円

となります。

楽天のように、10万円以下から投資できる会社も数多くあります。

興味のある方は「単元株価格上位:株式ランキング – Yahoo!ファイナンス」にて気になる会社の取引値や最低購入金額を確認してみてください。

証券会社の口座を開設すると、リアルタイムで株価をチェックできます。

(2)未公開株式

未公開株式とは上場していない会社の株のことで、証券取引所で売買されていません。

①未公開株は個人間で売買される

未公開株は、一般的に公開されている株を取引したいという方が購入するものではありません。もし未公開株式を購入したい場合は、すでに株を保有している株主や会社の経営陣に交渉する必要があります。証券会社が介入することもあります。

②未公開株の売買単価は交渉できる

さらに、未公開株を購入する場合は単価を交渉することができます。

未公開株を購入する醍醐味は、上場して株価が大きく値上がりしたときに売却益を得る、馴染みがあって応援したいという投資家ならではのものです。

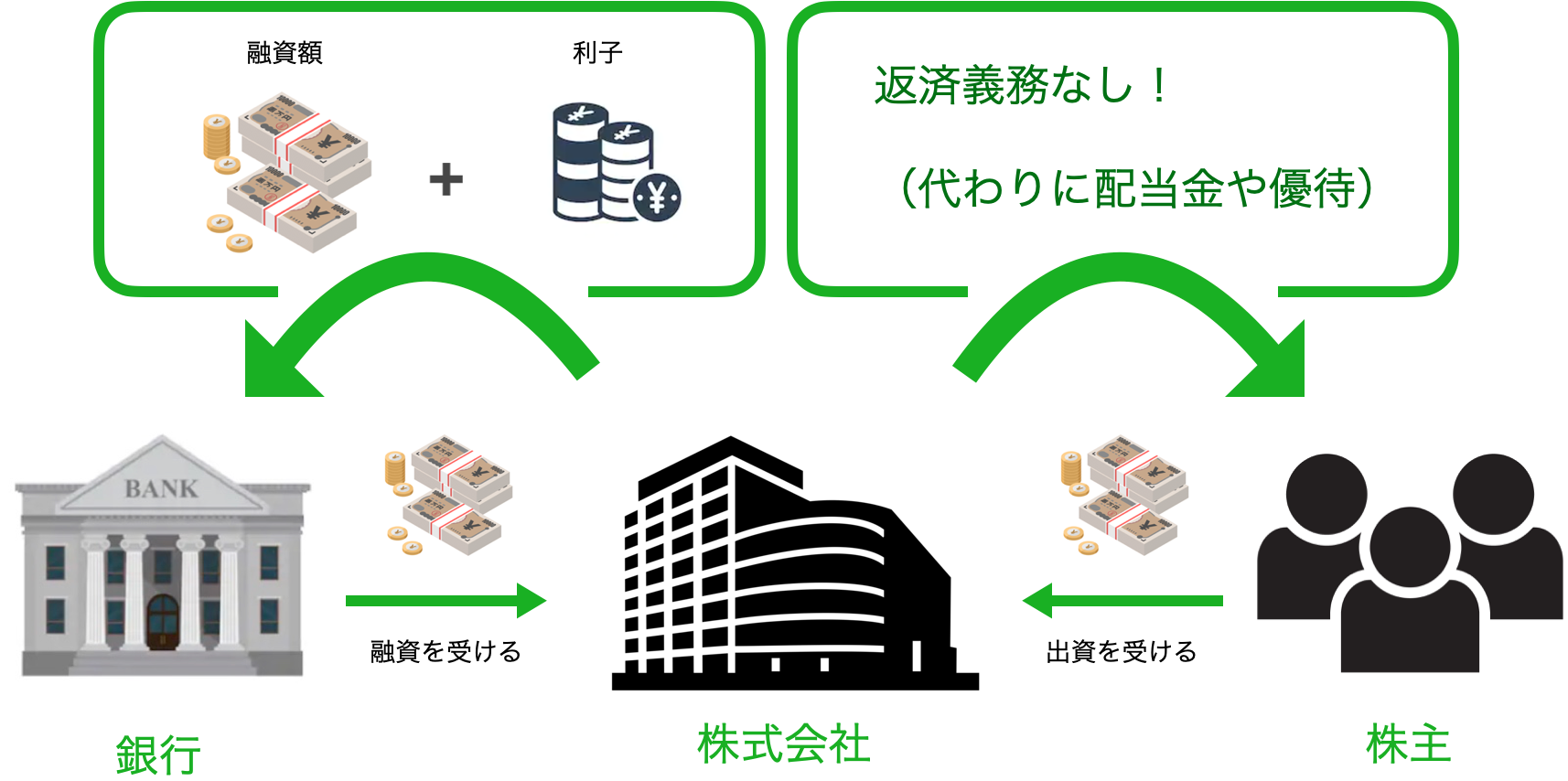

3、なぜ会社は株を発行するのか

前章を読んで、「どうして会社は株式を発行するの?銀行から借りれば良いのでは?」と感じた方もいるかもしれません。

確かに企業が資金を調達する方法としては主に以下の2つがあります。

- エクイティファイナンス→株式を発行する資金調達

- デットファイナンス→銀行などの金融機関から借入すること

まだ利益も出ておらず、会社設立資金の頭金が少ししか用意できない場合は、銀行がお金を貸してくれる可能性が低くなります。また、借りることができたとしても利子が発生してしまい、借りた金額以上にお金を返済する必要があります。

株式ではどうなのでしょうか。株主から資金を出してもらった場合、利子はおろか調達した資金は返済の必要がありません。これが会社が株式を発行する大きな理由の一つです。

利益が出た場合は、資金を提供した株主に当然利益を分配します。株主にとってこれが利益になります。

4、株で儲かる仕組みとメリット

次に、株で儲かるのはなぜなのかについて説明していきます。また、儲かるだけでなく株主優待というメリットもあります。

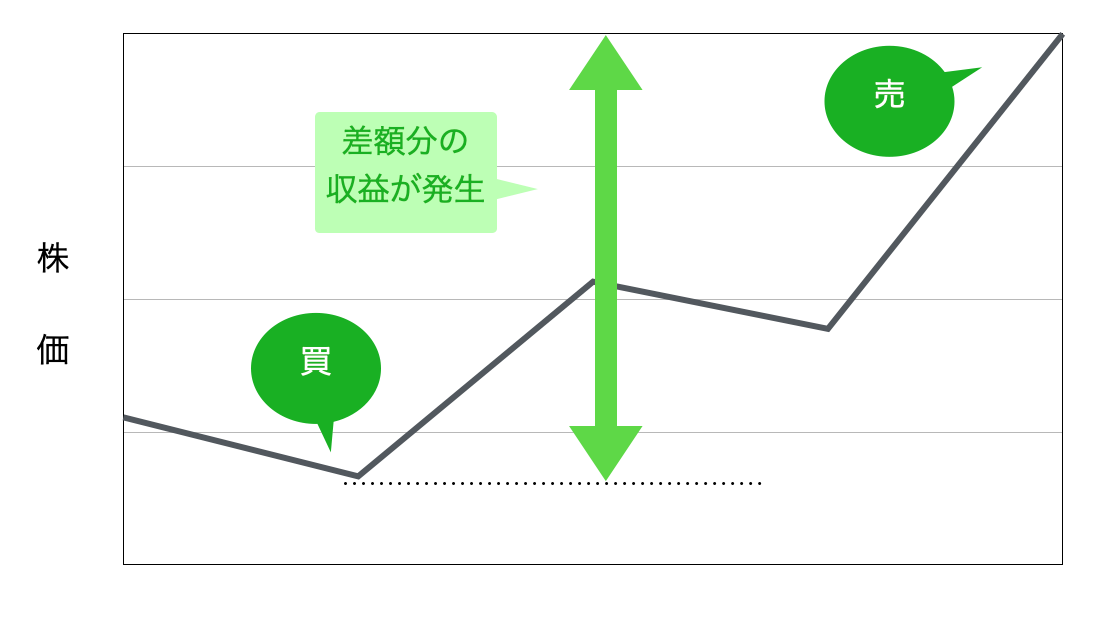

(1)売却益(キャピタルゲイン)

売却益は、不動産投資でもあるキャピタルゲインと理屈は同じです。株を購入した時よりも株価が値上がりし、購入時よりも高い値段になったら売却することで、その差分の儲けを得ることができます。

そのため、株が安いタイミングで売却した場合は当然損をすることになります。株価が今後どのような動きをするのかを見極めることが売却益を得るためには重要です。

そのため、株が安いタイミングで売却した場合は当然損をすることになります。株価が今後どのような動きをするのかを見極めることが売却益を得るためには重要です。

株価が変動する仕組みは、簡単に説明すると買い手が多いと株価が値上がりし、売り手が多いと株価は下がります。

その根本の原因は、以下の3つ関係します。

- 新商品のニュース

- 経営状況の良し悪し

- 外部環境の影響

経営状況がよければ株の買い手は多くなるため株価が値上がりし、悪ければ売り手が多くなるでしょう。

ニュースに関しても、多様性に応じた働き方や、先進的なことに取り組んでいるニュースは株価アップにつながり、会社に不祥事があった場合は株価のダウンは避けられません。

不祥事などを予め見極めることは困難ですが、外部環境が経営状況に影響を及ぼすかどうかは予想をたてることも大切です。

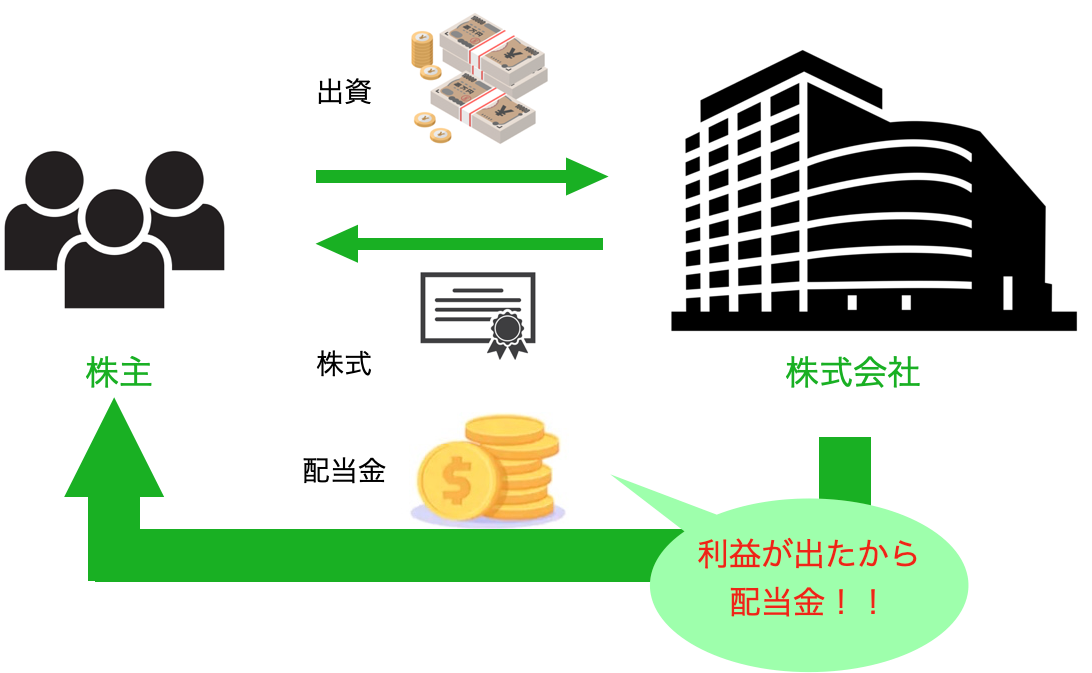

(2)配当金(インカムゲイン)

株で儲かる仕組みは売却益だけではありません。株主になると、「配当金」という形で会社の利益をもらうことができます。

株をより多く持っている株主ほど、多くの配当金をもらえます。

もらえる額としては企業によって異なりますが、配当利回りと呼ばれる以下の式で求めることができ、主に1%前後が平均的な値です。

配当利回り = 1株あたりの配当金 ÷ 購入株価 × 100

(3)株主優待(インカムゲイン)

株主優待とは、会社が株主へサービスを提供するものです。

具体的にどのようなサービスがあるのかというと、自社で使えるクーポン券や自社限定商品、テーマーパークの株主配当では入場パスポートがもらえることもあります。

以下、優待内容の例になります。

|

銘柄名 |

優待内容 |

|

オリエンタルランド |

自社運営のパークで利用可能なパスポート |

|

SDエンターテイメント |

自社及びグループ商品 |

|

東京テアトル |

映画招待券、自社グループサービスの割引券 |

このように資金ではないものの、魅力的なサービスを株主優待とすることで、株式の長期保有、新規株主の獲得を会社は狙っています。

5、株購入のデメリット・リスク

株を買って会社のオーナー的な立場になる以上、リスクは当然あります。

株のデメリット・リスクとして考えなければならないものは会社の倒産であり、会社が倒産してしまうと、所有している株に価値がなくなってしまいます。

このリスクを回避するには、会社が倒する前に売却をしなければなりません。倒産するような経営状況の場合、株の価値は下がり続けているので利益を売却益で得ることは難しいでしょう。

株主はオーナーである以上借金を背負わされるというイメージがありますが、「株主有限責任の原則」という法律があるため、購入額以上のマイナスは発生しません。

株取引は、借金のリスクを負うことなく始めることができます。

6、株の始め方:証券口座開設

前述しましたが、株は証券取引所で売買されるため、会社と直接やりとりをするわけではありません。

株を始める手順は、

- 口座を開設する

- 口座にお金を入金する

- 購入する銘柄を選ぶ

- 注文をする

- 取引完了

の5段階です。

まず初めに、株を始めるためには口座を開設する必要があります。現在はネット証券会社が主流となっていて、対面で行う株取引よりも手数料が安く、スマホで時間や場所の制限なく取引できる、というメリットがあります。それに対して対面の証券会社では、取引時間が限られるものの相談しながら取引できます。

おすすめの証券会社8社を不動産投資の教科書が厳選!証券口座を持とう!の記事では、証券会社8社を比較検討できます。

口座を開設したら入金し、購入する銘柄を選びましょう。

前述した通り、銘柄次第で最低購入金額が異なるのということを頭にいれておいてください。

決定した銘柄に対して注文を出し、取引が成立したら株式購入の完了です。

7、株を「本格的に学ぶ」

株式投資はハイリスクハイリターンの投資になるため、いきなり株式投資を始めるのは怖い、と思われるかもしれません。また、始めてはみたけれどやっぱり本格的に勉強したい、と思う方もいらっしゃるでしょう。

株式投資に興味をもたれた方に、スクールでしっかり基礎から勉強する、という方法をおすすめします。

日本ファイナンシャルアカデミーは、2002年の創立以来20年間で累計66万人以上の受講生が受講した実績があり、安心して学べるスクールです。さらに、受講者の70%以上がプラスの運用実績となっていることからも、実力をしっかりつけられることが期待できます。

90分の教室を無料で受講することができますので、ぜひ体験してみてください。

まとめ

資産運用の一つでもある株式投資ですが、難しい仕組みなどは一切ありません。

お金がかかるというイメージや、リスクが怖いと思われるかもしれませんが、利益を得られる仕組みを理解できれば比較的安心して始めることができます。

市場の見極め経済調査を怠ることなく株取引のタイミングを間違わなければ、利益を得られる可能性も高まるでしょう。

長期保有であれば毎年配当が得られ、それに加えて株主優待としてサービスを受け取ることもできます。

投資家にも企業にも双方のメリットがある株式投資を、すぐに始めてみましょう。