こんにちは!

直近で公募増資・売出(以下、PO)を実施した銘柄に関して、POに応募して買った場合、利益は出たのか?

受渡期日当日と1週間後の結果を検証しました。

今回は、受渡期日が2024年10月の兼松、バルニバービ、ユー・エス・エスです。

最後までお付き合いいただけると嬉しいです💖

発行(売出)価格とその後の株価推移

まずは、発行(売出)価格で買って1週間(5営業日)後まで保有した場合、含み益なのか含み損なのか?確認していきましょう!

※売買手数料は考慮していません。

受渡期日の寄付又は大引けと1週間(5営業日)後の結果は、

兼松とユー・エス・エスは、全ての段階で売出価格に対し損益プラス、

バルビバーニは、全ての段階で発行価格に対し損益マイナス、

でした。

特に、兼松は受渡日の寄付で売却した場合、4.7%の損益プラスでした。

POで購入し、利益が出た方おめでとうございます!

ちなみに、私は今回は購入無しでした。皆さんはいかがでしたでしょうか?

それでは個別に見ていきましょう!

要因分析:兼松(8020)

この会社のPO発表時の評価は、表2のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「不参加」

今期(2025年3月期)1Qの業績は、市況の低迷の影響を受けた鋼管事業などが減益となった一方、モバイル事業や航空宇宙事業、魚粉・魚油の取引が好調に推移した食糧事業などが増益となり、

前年同期比 増収増益で、収益は1割強増、利益面は3割前後の増益でした。

今期通期業績予想は為替レート:1米ドル=135円、金利水準:円金利は横這い、外貨金利は下落を想定し、

前期比 増収減益で、収益は1割強増、利益面は営業利益は微減ですが、税引前利益と当期利益は1割弱の増益を見込んでおり、

その通期予想に対する進捗率は1Q終了時点で、売上高、利益面ともに2~3割でそこそこでした。

株主還元は、配当利回り(予想)は4.28%(10/3時点) で、東証プライムの単純平均 2.42%(10/2時点) と比較すると高い水準でした。

直近5年間の配当金は、年間1株あたり60~90円で推移しており、2022年3月期以降は連続増配を継続中の点は魅力的でしたね。

配当性向は、30%台で安定しています。

会社の還元方針は、中期経営計画「integration 1.0」(2025 年3月期から 2027 年3月期まで)の配当性向(総還元性向)の目標を30~35%と掲げています。

株価モメンタムは、高値切り上げ安値切り上げの上昇トレンドで推移し、2024年6月に高値(2,800円)をつけましたが、その後は調整していました。

直近では、7/5に高値(2,733円)をつけた後は、7月下旬からの日経平均の急落に巻き込まれ、8/5に年初来安値(2,002円)をつけました。

しかしその後は回復し、2,400円前後のほぼヨコヨコで推移しました。

そして今回のPO発表の翌営業日(10/3)は、POによる短期的な需給悪化懸念により、窓を開けて出来高を伴い前日比88円安(-3.64%)と急落しましたね。

PO発表後の株価は、年初来安値(2,002円)を割り込まずに、ヨコヨコから上昇に転じていくのか、割り込んで下値模索を継続するのか注目していましたが・・・。

ご参考(PO発表時の分析):【公募増資・売出(PO)は買いか?】兼松(8020)

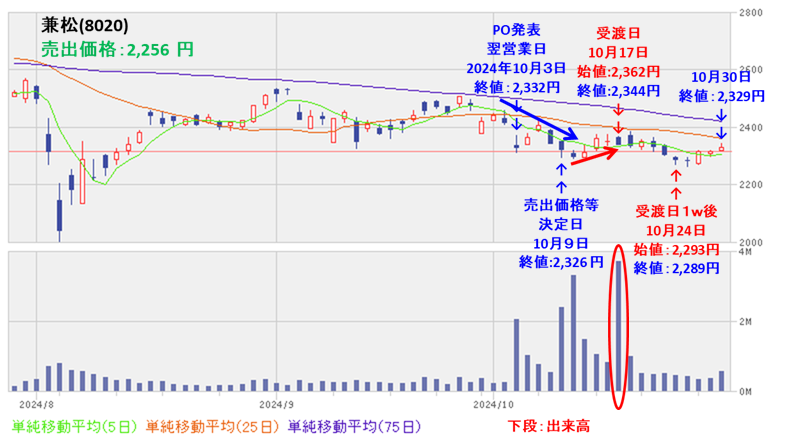

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表の翌営業日以降はしばらくヨコヨコで推移し、その後、売出価格決定日(10/9)にかけては下落基調で推移しました。

そして、受渡日(10/17)の3営業日前から上昇に転じ、受渡日には売出価格(2,256円)をゆうに上回って推移しました。

その後は、上昇基調でPO発表前の株価に戻していくのかと思いきや、ヨコヨコの展開が続いています。

要因分析:バルニバービ(3418)

この会社のPO発表時の評価は、表3のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 新株式の発行数量 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「不参加」

前期(2024年7月期)通期の業績は、主力のレストラン事業において、ニューノーマルのライフスタイルにおける新しい外食時間として、時間の概念にとらわれず楽めるメニューの提案や空間づくりに取り組むとともに、顧客体験の向上と収益の最大化を目指し、既存店の再構築を進め、

前期比 増収減益で、売上高は微増、利益面は2~4割強減で着地しました。

今期(2025年7月期)通期業績予想は、既存店の業績推移、当連結会計年度に出店した店舗の通年寄与及び出店決定並びに検討案件の状況をもとに策定し、

前期比 増収増益で、売上高は1割増、利益面は1割強~4割増を見込んでいました。

株主還元は、配当利回り(予想)は0.57%(10/8時点) で、東証グロースの単純平均 0.71%(10/7時点) とほぼ同水準でした。

直近5年間の配当金は、年間1株あたり7.5~10円で推移しており、

配当性向は、最終赤字の年を除き、10%台~50%台です。

また、株主優待があり、毎年7月末に100株以上保有の株主は、自社グループ店舗やECサイトで使用できる「優待電子チケット」3,000円相当(保有株数に応じて増加)。

加えて、毎年7月末日から起算して権利確定日(年4回(10月末、1月末、4月末、7月末))まで、100株以上を継続保有の株主に、応募式抽選会が開催され、

100株保有の場合、配当金+株主優待(「優待電子チケット」3,000円相当)で利回りは2.87%になっていた点はうれしい内容でしたね。

株価モメンタムは、2022年10月に安値(930円)をつけた後は、2023年4月に急上昇しはじめ、2023年7月に高値(1,760円)をつけました。

しかしその後は失速して調整しており、1,100~1,500円程度のレンジ内で推移していました。

直近では、7月下旬までは1,400円前後で推移していましたが、その後急落し、8/5に年初来安値(1,017円)をつけました。

しかしその後は上昇基調で推移しており、今回のPO発表の翌営業日(10/8)は、POによる1株利益の希薄化懸念により、窓を開けて出来高を伴い、前日比 53円安(-3.90%)と急落しましたね。

PO発表後の株価は、25日移動平均線や年初来安値(1,017円)を割り込まずに、ヨコヨコから上昇に転じていくのか、割り込んで下値模索を継続するのか注目していましたが・・・。

ご参考(PO発表時の分析):【公募増資・売出(PO)は買いか?】バルニバービ(3418)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表の翌営業日以降はしばらくヨコヨコで推移しましたが、受渡日(10/23)の2営業日前から下落しはじめ、

受渡日には窓を開けて出来高を伴い、発行価格(1,249円)を明確に下回りました。

その後も連続陰線で下落は継続しましたが、直近では5日移動平均線が上向きになり、上昇に転じていきそうです。

要因分析:ユー・エス・エス(4732)

この会社のPO発表時の評価は、表4のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「不参加」

今期(2025年3月期)1Qの業績は、主力のオークションの成約台数が増加したことに加え、CIS(インターネット情報サービス)の落札手数料の改定によりオークション手数料収入が増加したことにより、

前年同期比 増収増益で、売上高は1割弱増、利益面は1割強増でした。

今期通期業績予想は、1Qの中古車需要の高まりにより、成約台数が大幅に増加したことを反映し上方修正しており、

前期比 増収増益で、売上高、利益面ともに1割弱増を見込んでおり、

その通期予想に対する進捗率は1Q終了時点で、売上高、利益面ともに2~3割でそこそこでした。

株主還元は、配当利回り(予想)は3.07%(10/9時点) で、東証プライムの単純平均 2.39%(10/8時点) と比較すると高い水準でした。

直近5年間の配当金は、年間1株あたり22.7~37.7円で推移しており、連続増配を継続中で株式上場以来24期連続増配を達成しています。

配当性向は、50%台~300%超で高めです。

会社の還元方針は、会社の今後3か年の利益配分方針は、連結配当性向55%以上、総還元性向80%以上としていました。

また、株主優待があり、毎年9月末と3月末の年2回、100株以上保有の株主は、株数に応じて、クオカード又は三井住友VJAギフトカード又はグルメギフトが進呈され、

100株保有の場合、配当金+株主優待(500円×年2回=1,000円)で、利回りは3.82%となっていましたね。

さらに、今回のPOと同時に、POによる一時的な需給悪化を緩和するため、今回の株式の売出数量(最大約1,680万株)に対し、そのうちの最大約6割を市場で買い入れる自社株買いを発表しましたので、この点も需給面での支えになりそうでした。

株価モメンタムは、2023年1月に安値(997.5円)をつけたあとは、高値切り上げ安値切り上げの上昇トレンドで推移し、同年12月に上場来高値(1,497円)をつけましたが、

その後は1,200~1,400円のレンジ内で推移しました。

直近では、8/5に年初来安値(1,154.5円)をつけた後は、右肩上がりの上昇基調で推移し、9/11に高値(1,403円)をつけました。

しかしその後は調整しており、今回のPOと自社株買い発表の翌営業日(10/8)は、POによる短期的な需給悪化懸念により、前日比 44.5円安(-3.20%)と急落しましたが、

ただ、75日移動平均線の上をキープしていましたね。

PO発表後の株価は、75日移動平均線や年初来安値(1,154.5円)を割り込まず、ヨコヨコから上昇に転じていくのか、割り込んで下値模索をするのか注目していましたが・・・。

ご参考(PO発表時の分析):【公募増資・売出(PO)は買いか?】ユー・エス・エス(4732)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表翌営業日以降も下落基調が継続し、75日移動平均線を割り込みました。

しかし、受渡日(10/23)の2営業日前に株価は底打ちし、売出価格(1,250.5円)を割り込まずにヨコヨコで推移しています。

まとめ

兼松(8020)、バルニバービ(3418)、ユー・エス・エス(4732)のPO予想と1週間(5営業日)後の株価は、表5の結果になりました。

| 銘柄名 | 事前 予想 | 結果(損益)[円] (「受渡日の1週間 (5営業日)後始値」 ー「売出価格」) (騰落率[%]) | 判定 |

| 兼松 | 中立 | +37 (+1.6) | 〇 |

| バルニバービ | 中立 | -75 (-6.0) | × |

| ユー・エス・エス | 買い | +18.5 (+1.5) | × |

※事前予想の「買い」は3%以上の上昇、「中立」は±3%、「見送り」は3%以上の下落を想定しています。

今回は1勝2敗、勝率0.333。反省ですm(_ _”m)

どの銘柄も、受渡日以降、POによる需給悪化や1株利益の希薄化懸念が後退してきて、ヨコヨコから反転上昇の値動きとなりました。

ただ、バルニバービは、受渡日に大きく株価が落ち込み、まだ発行価格を下回っている状況です。

今後の個別動向ですが、

兼松は、底打ちを見せ、それほど勢いがありませんが5日移動平均線を上抜いて株価は上昇傾向です。

配当利回りが高く連続増配も継続し、株主還元の面では魅力がありますので、緩やかですが株価は上昇していきそうです。

バルニバービは、上述した通り、株価は今回のPOの発行価格を下回っている状況です。

増資した分の業績の向上が見通せれば、株価は復活してくるものと思われます。

ユー・エス・エスも、底打ちから反転上昇しそうですが、まだ戻りは弱い状況です。

ただ、自社株買いが需給面の支えとなり、今後の株価上昇が期待できそうです。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。